本周核心觀點

我們利用爬蟲數(shù)據(jù)對全國在運營的生活垃圾焚燒項目進行了全面的梳理,數(shù)據(jù)證明了我們之前對于垃圾焚燒行業(yè)判斷:國內(nèi)垃圾焚燒產(chǎn)能正在加速釋放�。

摘要

爬蟲數(shù)據(jù)證明了我們對于垃圾焚燒行業(yè)判斷:國內(nèi)垃圾焚燒產(chǎn)能正在加速釋放。

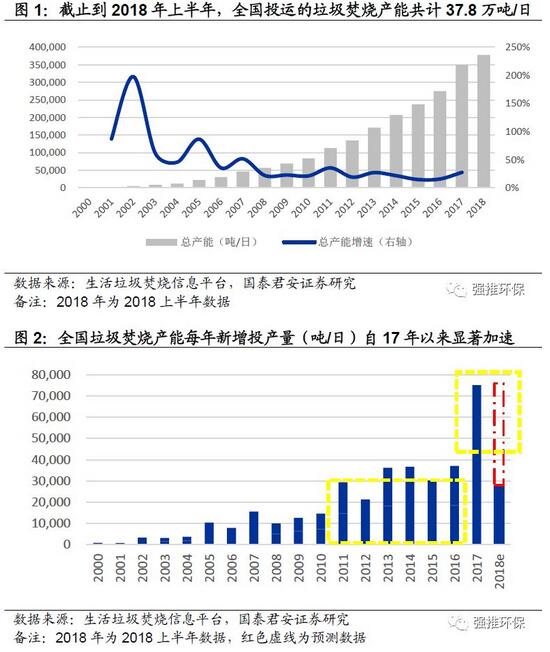

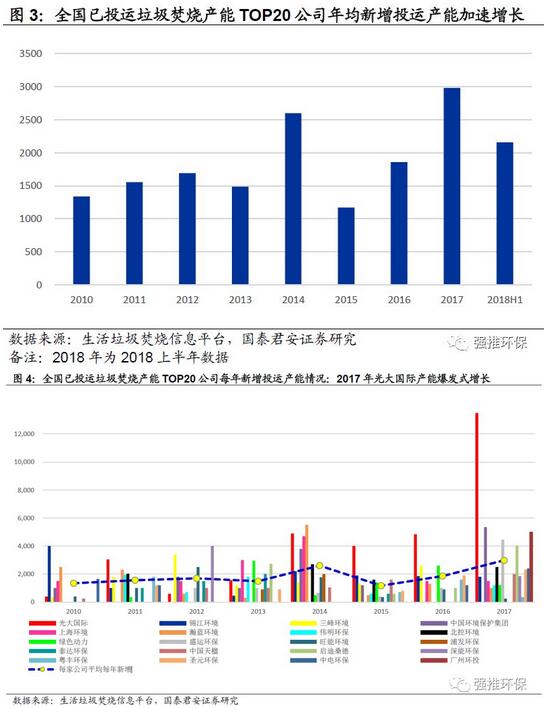

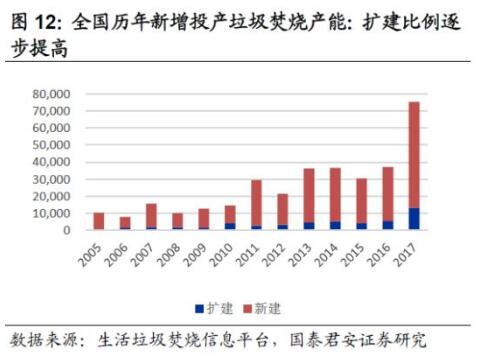

1)截止到2018年上半年���,全國已投運垃圾焚燒項目合計37.8萬噸/日���,2017年全國垃圾焚燒投產(chǎn)產(chǎn)能增速達27%����。垃圾焚燒在我國經(jīng)歷三十年發(fā)展,存量項目高產(chǎn)能基數(shù)之下仍有高增長��,表明垃圾焚燒項目落地進入又一個高峰期��。2)自2017年以來����,新項目投放速度顯著加快����,每年新增垃圾焚燒項目投產(chǎn)量由2011-2016年年均3萬噸/日左右提升到2017年當年新增產(chǎn)能投放7.5萬噸/日�����,2018上半年已新增投運約3萬噸����,預(yù)計2018全年新增產(chǎn)能有望接近2017年新增產(chǎn)能水平,焚燒能力高速擴張趨勢持續(xù)�。

2017-2020年為垃圾焚燒龍頭公司產(chǎn)能加速釋放“黃金三年”。

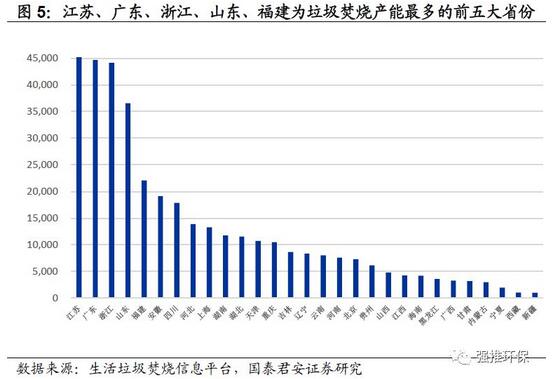

1)全國產(chǎn)能TOP20垃圾焚燒公司年均新達產(chǎn)焚燒能力加速增長:TOP20公司年均新增產(chǎn)能2011年為1339噸/日��,到2017年為2981噸/日���,僅2018年上半年就達2155噸/日�,產(chǎn)能加速投放趨勢明顯��。2)龍頭公司產(chǎn)能加速釋放時期相繼到來:2017年���,光大國際�、中國環(huán)境保護集團、北控環(huán)境產(chǎn)能增速分別達到58%�����、46%��、31%���;2018年光大國際��、三峰環(huán)境�、浦發(fā)環(huán)保新增產(chǎn)能較多�;而根據(jù)其他上市公司的項目投放進度節(jié)奏,旺能環(huán)境����、康恒環(huán)境、綠色動力�����、上海環(huán)境等公司將在2019-2020年迎來投產(chǎn)大年��。

環(huán)衛(wèi)后周期�����,垃圾焚燒需求持續(xù)增加是行業(yè)發(fā)展的源動力����。

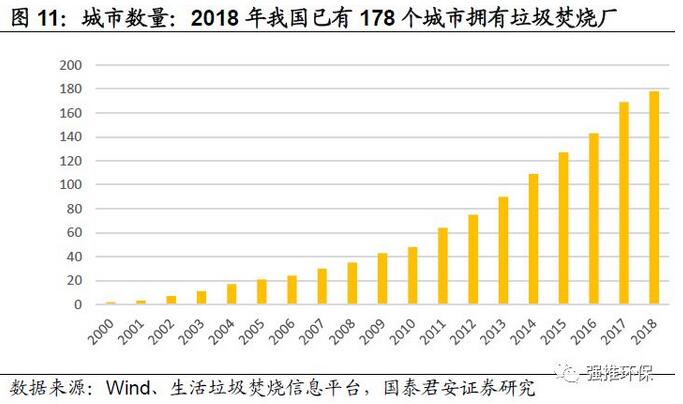

行業(yè)新增焚燒需求,主要來自城市化進程以及原有城市環(huán)衛(wèi)服務(wù)開始覆蓋鄉(xiāng)鎮(zhèn)而收集面積增大�。帶動三四線城市新建項目以及原有項目的擴建需求。1)新建項目向三四線城市拓展趨勢較明顯���,我國有垃圾焚燒廠的城市個數(shù)由2011年的64個增加到2018年的178個�����;2)52%的已投運項目已經(jīng)或正在擴建��,在已投運的362個項目中����,其中175個為單體項目�����,187個已經(jīng)或正在二期及三期擴建���。

競爭格局逐漸穩(wěn)定�����,龍頭公司的產(chǎn)能集中度不斷提升

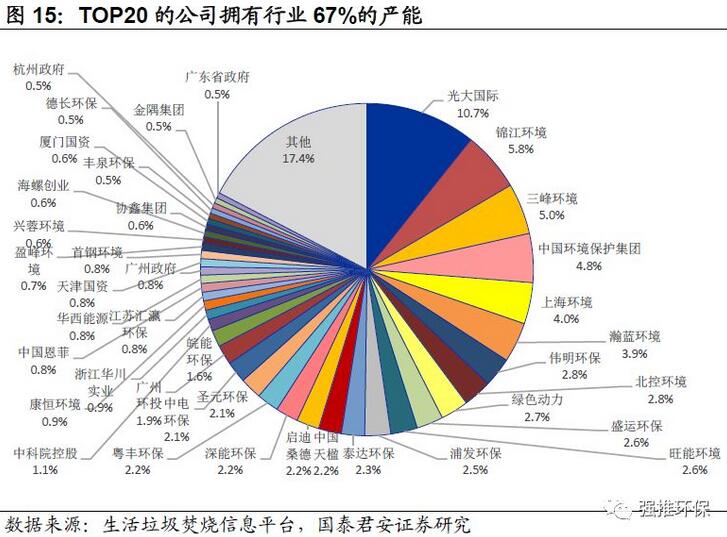

隨著環(huán)保標準和監(jiān)管趨嚴���,具有品牌效應(yīng)�����、運營經(jīng)驗���、政府關(guān)系和資金實力的龍頭公司在拓展業(yè)務(wù)方面更具優(yōu)勢,預(yù)計行業(yè)集中度有進步一步提升趨勢�。2010-2018上半年以來,行業(yè)中投產(chǎn)產(chǎn)能TOP20的公司合計投產(chǎn)占全行業(yè)總產(chǎn)能的比例由61%上升到67%���。

配置垃圾焚燒板塊中處于成長期的龍頭公司�,產(chǎn)能釋放加速���、盈利能力改善、項目優(yōu)質(zhì)的公司為受益標的����。

1)2019年為產(chǎn)能釋放大年����、利潤率改善明顯的旺能環(huán)境����;2)項目多位于浙江地區(qū)、盈利能力強的偉明環(huán)保�����;3)項目多位于珠三角地區(qū)����、運營穩(wěn)健的瀚藍環(huán)境。

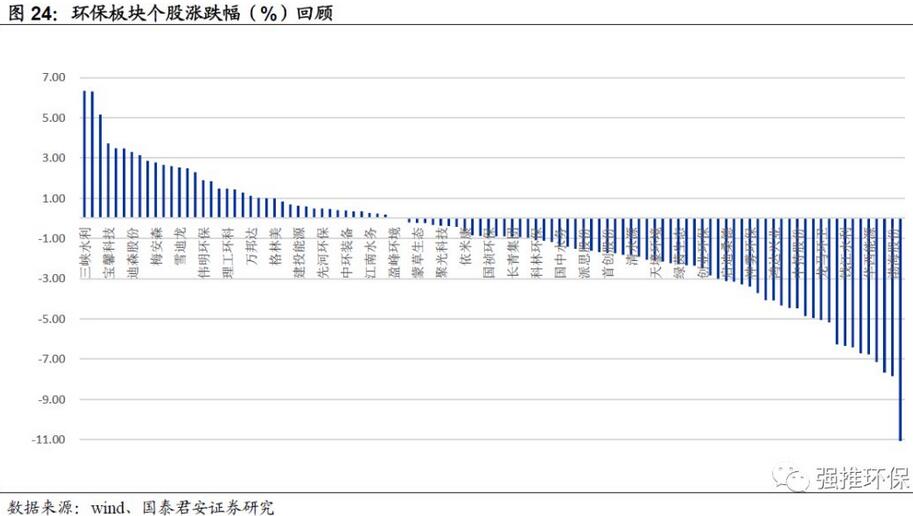

本周市場行情概覽:電力板塊上漲0.66%�;環(huán)保、水務(wù)��、燃氣分別下跌0.04%��、0.99%����、6.99%��;創(chuàng)業(yè)板指�、深證成指���、上證綜指分別上漲1.58%����、0.59%����、0.34%。

風險提示:垃圾焚燒行業(yè)補貼政策變化�,項目進度低于預(yù)期。

正文

1.環(huán)衛(wèi)后周期����,垃圾焚燒行業(yè)進入產(chǎn)能加速釋放階段

1.1.爬蟲數(shù)據(jù)證明了我們對于垃圾焚燒行業(yè)的判斷:垃圾焚燒產(chǎn)能正在加速釋放

我們對生活垃圾焚燒信息平臺和上市公司的垃圾焚燒項目進行了全面的梳理,全行業(yè)產(chǎn)能釋放在加速:

我們通過爬蟲數(shù)據(jù)���,對每年全國投產(chǎn)的新項目進行統(tǒng)計�,發(fā)現(xiàn)自2017年以來����,新項目投放速度顯著加快:每年新增垃圾焚燒項目投產(chǎn)量由2011-2016年年均3萬噸/日左右�����,提升到2017年當年新增產(chǎn)能投放7.5萬噸/日,2018上半年已新增投運約3萬噸�,由于下半年一般為一年中項目竣工的高峰期,2018全年新增產(chǎn)能有望接近2017年新增產(chǎn)能水平����。

從存量項目來看,2017年全國垃圾焚燒項目總產(chǎn)能增速達27%���,垃圾焚燒在我國經(jīng)歷三十年發(fā)展��,存量項目高產(chǎn)能基數(shù)之下仍有高增長��,表明垃圾焚燒項目落地進入又一個高峰期���。截止到2018年上半年(2018年7月之前),全國已投運垃圾焚燒項目合計37.8萬噸/日��,對比“十三五”規(guī)劃到2020年計劃實現(xiàn)的59.1萬噸/日仍有距離���,未來垃圾焚燒產(chǎn)能持續(xù)快速增加是確定性趨勢�����。

2017-2020年左右為垃圾焚燒龍頭公司產(chǎn)能加速釋放階段:

全國已投運垃圾焚燒產(chǎn)能TOP20公司年均新增投運產(chǎn)能加速增長:TOP20公司年均新增產(chǎn)能2011年為1339噸/日�����,到2017年為2981噸/日��,僅2018年上半年就達2155噸/日���,產(chǎn)能加速投放趨勢明顯�����。

龍頭公司產(chǎn)能加速釋放時期相繼到來:1)2017年��,光大國際�、中國環(huán)境保護集團��、北控環(huán)境產(chǎn)能增速分別達到58%����、46%、31%��;2)2018年光大國際、三峰環(huán)境�����、浦發(fā)環(huán)保新增產(chǎn)能較多��;3)而根據(jù)其他上市公司的項目投放進度節(jié)奏��,旺能環(huán)境��、康恒環(huán)境����、綠色動力���、上海環(huán)境等將在2019-2020年迎來投產(chǎn)大年�。

1.2 環(huán)衛(wèi)后周期�����,垃圾焚燒需求持續(xù)增加是行業(yè)發(fā)展的源動力

行業(yè)新增焚燒需求��,主要來自城市化進程以及原有城市環(huán)衛(wèi)服務(wù)開始覆蓋鄉(xiāng)鎮(zhèn)而收集面積增大����。帶動三四線城市新建項目以及原有項目的擴建需求�。從我們總結(jié)的數(shù)據(jù)來看:

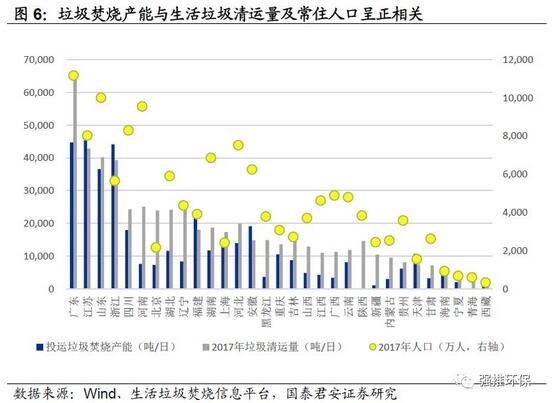

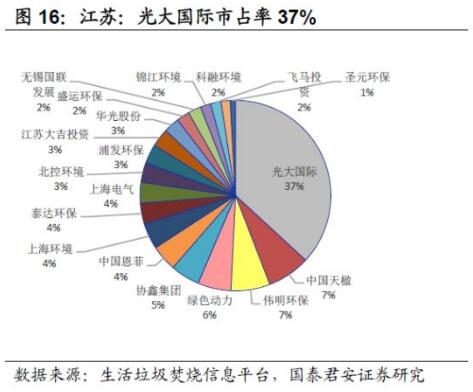

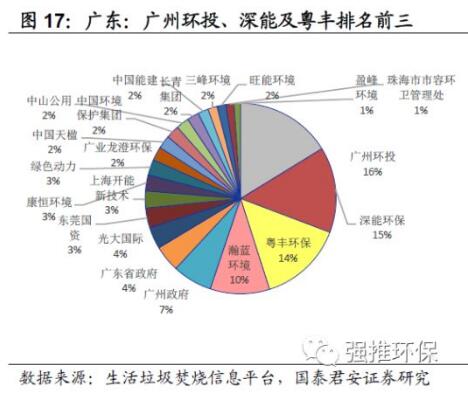

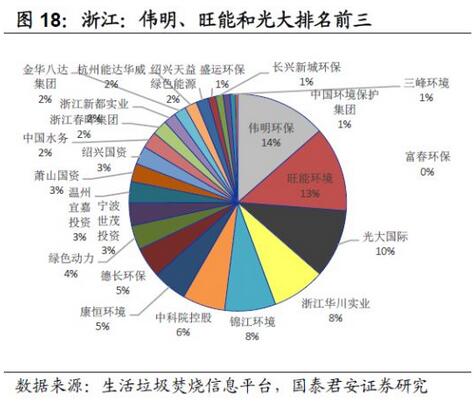

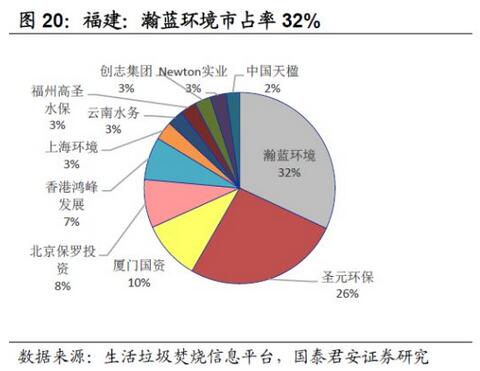

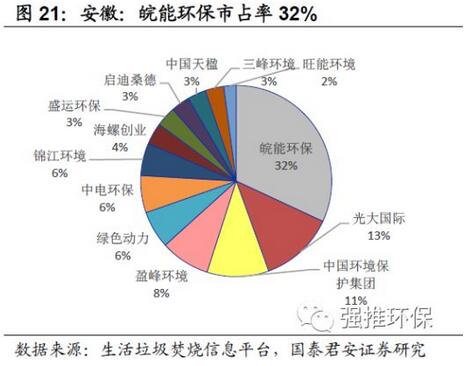

沿海經(jīng)濟較發(fā)達省份垃圾焚燒產(chǎn)能較多��。江蘇��、廣東��、浙江��、山東����、福建為垃圾焚燒產(chǎn)能最多的前五大省份,與當?shù)厣罾暹\量及常住人口數(shù)量基本成正相關(guān)�����。

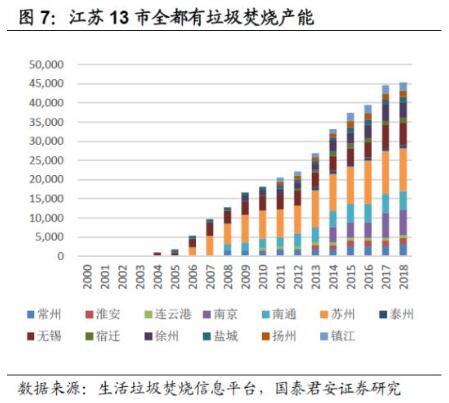

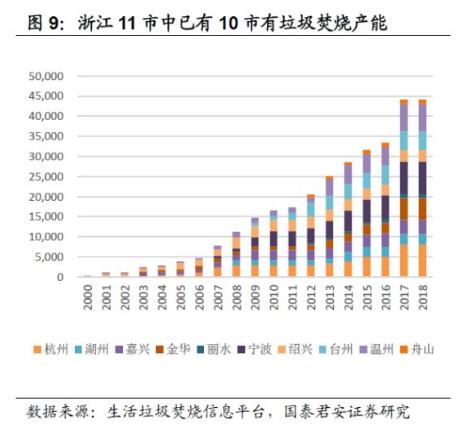

在經(jīng)濟較發(fā)達的省份�,垃圾焚燒產(chǎn)能全省覆蓋率已較高。全國投運產(chǎn)能排名前四的省份中���,江蘇所有的13個地級市���、廣東21(地級�、副省級)市中的13市����、浙江11個地級市中的10個、以及山東的所有17個地級市���,都擁有垃圾焚燒產(chǎn)能��。

隨著環(huán)衛(wèi)服務(wù)的完善及城市化進程,行業(yè)需求穩(wěn)步增加:

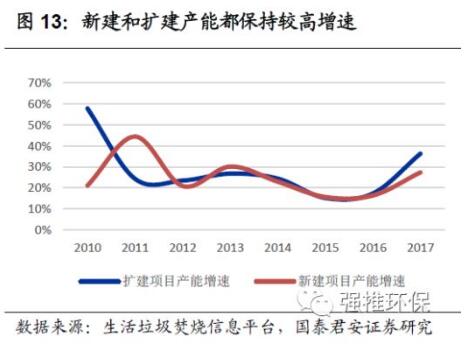

新建項目向三四線城市拓展趨勢較明顯�����。1)2011年我國僅64個城市有垃圾焚燒廠�����,而到2018年���,全國已有178個城市有垃圾焚燒廠�����。2)2017年����,新項目投產(chǎn)占新增投產(chǎn)產(chǎn)能比例超過80%(其余為擴建項目投產(chǎn))。3)2017年新建項目產(chǎn)能增速達27%�����。

52%的已投運項目已經(jīng)或正在擴建���。1)在已投運的362個項目中���,其中175個為單體項目,187個已經(jīng)或正在二期及三期擴建��。截止2018年上半年��,仍有10萬噸/日的擴建項目正在建設(shè)中��。這證明了我們的判斷�,行業(yè)經(jīng)過多年的發(fā)展,隨著目前已建成的項目成熟運行及項目周邊垃圾處理需求量的增加��,已有項目處于超負荷運轉(zhuǎn)狀態(tài)���,近幾年來進入擴建需求強烈的高峰期����。2)2017年擴建項目產(chǎn)能增速達36%。

1.3. 競爭格局逐漸穩(wěn)定�,龍頭公司的產(chǎn)能集中度不斷提升

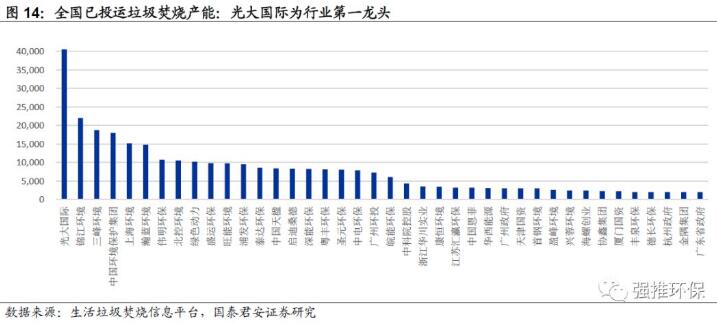

目前行業(yè)集中度高,TOP20的公司擁有行業(yè)67%的產(chǎn)能��。

光大國際��、錦江環(huán)境�、三峰環(huán)境為行業(yè)已投運產(chǎn)能前三的公司。

行業(yè)共計109個參與主體����,其中TOP20的公司合計擁有25萬噸/日的產(chǎn)能�����,占行業(yè)總產(chǎn)能的67%�。

行業(yè)集中度有望進一步提高。隨著環(huán)保標準和環(huán)保監(jiān)管趨嚴���,具有品牌效應(yīng)���、運營經(jīng)驗�、政府關(guān)系和資金實力的龍頭公司在拓展新項目方面更具優(yōu)勢����,我們預(yù)計,行業(yè)集中度進一步提升的確定性較高��。

2010-2018上半年以來����,行業(yè)中投產(chǎn)產(chǎn)能TOP20的公司合計投產(chǎn)占全行業(yè)總產(chǎn)能的比例由61%上升到67%。

2017年�����,垃圾焚燒行業(yè)龍頭公司�,光大國際新增垃圾焚燒產(chǎn)能占全行業(yè)當年新增焚燒產(chǎn)能的18%,占比自2012年以來持續(xù)提升��。

行業(yè)目前的109個參與主體中�,產(chǎn)能規(guī)模小于2000噸/日的有69個,實力相對較弱的公司在環(huán)保標準和環(huán)保監(jiān)管趨嚴的背景下面臨著更大的經(jīng)營壓力��,有尋求被整合的可能性�����。

投產(chǎn)產(chǎn)能TOP20的公司中,目前15家為上市公司���,大部分是在2014年及以后上市�,在手未投產(chǎn)項目仍較多�,借助資本市場的力量,投資及資本運作加速可以預(yù)期��。

1.4. 配置垃圾焚燒板塊中處于成長期的龍頭公司��,產(chǎn)能釋放加速�、盈利能力改善、項目優(yōu)質(zhì)的公司為受益標的

垃圾焚燒為典型的環(huán)保運營類公司���,現(xiàn)金流好業(yè)績質(zhì)量高�,疊加產(chǎn)能加速投放和利潤率改善帶來的高成長性�,具備估值提升空間�����。配置垃圾焚燒板塊���,受益標的包括:

2019年為產(chǎn)能釋放大年�、利潤率改善明顯且項目多位于浙江地區(qū)的旺能環(huán)境;

項目多位于浙江地區(qū)���、盈利能力強的偉明環(huán)保����;

項目多位于珠三角地區(qū)�、運營穩(wěn)健的瀚藍環(huán)境。

2. 環(huán)保&公用板塊上周漲跌幅

市場行情概覽:電力板塊上漲0.66%�����;環(huán)保�����、水務(wù)�、燃氣分別下跌0.04%、0.99%���、6.99%��;創(chuàng)業(yè)板指���、深證成指����、上證綜指分別上漲1.58%�、0.59%、0.34%���。

漲幅前五名:三峽水利(+6.34%)���、安車檢測(+6.31%)、三聚環(huán)保(+5.15%)����、寶馨科技(+3.73%)、湘潭電化(+3.48%)���。

跌幅前五名:中金環(huán)境(-11.58%)��、渤海股份(-7.85%)�����、東方園林(-7.67%)���、盛運環(huán)保(-7.14%)、華西能源(-6.76%)�。

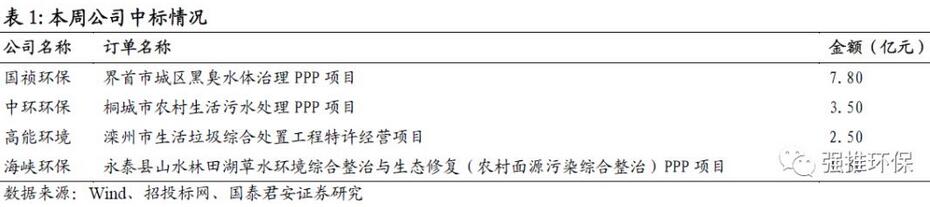

3. 本周環(huán)保上市公司新增訂單回顧

根據(jù)公告與招投標信息統(tǒng)計,本周環(huán)保公司中新增訂單4單���、中標總金額15.3億����;新增訂單前三名分別為國禎環(huán)保����、中環(huán)環(huán)保和高能環(huán)境。

4. 環(huán)保行業(yè)本周重要事件回顧

生態(tài)環(huán)境部11月例會:渤海治理攻堅戰(zhàn)已獲批�����,“1+12”城市劃為重點

11月30日����,生態(tài)環(huán)境部召開2018年11月份例行新聞發(fā)布會,公布了國務(wù)院已經(jīng)批準渤海治理攻堅戰(zhàn)行動計劃����,計劃通過三年綜合治理��,持續(xù)改善海岸生態(tài)功能�。渤海綜合治理攻堅戰(zhàn)行動計劃的范圍定為渤海全海區(qū)和環(huán)渤海的三省一市�����,重點是環(huán)渤?!?+12”城市,1就是天津市����,12就是遼寧、河北���、山東三個省的12個沿海地級及以上城市����。生態(tài)環(huán)境部將重點打好渤海綜合治理攻堅戰(zhàn)�����,并將在渤海全海區(qū)和環(huán)渤海三省一市范圍內(nèi)�,開展四大攻堅行動:

一是陸源污染治理行動,以入海河流、入海排污口為重點�,強化陸源污染綜合治理,降低陸源污染物入海量����,同時也推進“散亂污”企業(yè)清理整治����、農(nóng)業(yè)農(nóng)村污染防治,以及城市生活污染防治等工作���。

二是海域污染治理行動��,在環(huán)渤海地區(qū)實施灣長制��,構(gòu)建陸海統(tǒng)籌的責任分工和協(xié)調(diào)機制���,并著重推進海水養(yǎng)殖污染治理和船舶、港口的污染治理���。

三是生態(tài)保護修復行動�����,從海岸帶生態(tài)保護�����、生態(tài)恢復修復�、海洋生物資源養(yǎng)護三個方面入手,嚴守渤海生態(tài)保護紅線����,實施最嚴格的圍填海管控和岸線開發(fā)管控,加強河口海灣綜合整治修復和岸線岸灘綜合治理修復����,逐步恢復渤海漁業(yè)資源。

四是環(huán)境風險防范行動����,重點從陸源突發(fā)環(huán)境事件風險防范、海上溢油風險防范入手��,開展環(huán)境風險評估和專項執(zhí)法檢查�����,同時建立海洋赤潮(綠潮)災(zāi)害預(yù)警以及應(yīng)急處置體系�,提升海洋環(huán)境風險監(jiān)測預(yù)警和應(yīng)急處置能力����。

第二批中央生態(tài)環(huán)境保護督察“回頭看”完成下沉階段督察任務(wù)

經(jīng)黨中央�����、國務(wù)院批準���,第二批中央生態(tài)環(huán)境保護督察“回頭看”五個督察組于2018年10月30日至11月6日陸續(xù)對山西、遼寧��、吉林�����、安徽��、山東��、湖北����、湖南、四川�、貴州�����、陜西等10個省份實施督察進駐����。截至11月26日�,五個督察組均已完成下沉督察任務(wù)。各督察組共收到群眾信訪舉報36031件�����,受理有效舉報27440件����,經(jīng)梳理合并重復舉報,累計向被督察地區(qū)交辦轉(zhuǎn)辦26857件��;地方已完成查處10986件�,其中立案處罰1741家,罰款 12389.45萬元����;立案偵查99件,拘留66人�����;約談1153人,問責1122 人�����。但從各地邊督邊改具體情況看��,吉林��、安徽����、湖南等省份群眾信訪舉報經(jīng)查處后不屬實率高達30%以上����,應(yīng)引起當?shù)攸h委、政府高度重視�����。根據(jù)安排�����,各督察組已進入第三階段督察,梳理情況���,整理案卷�����,并開展必要的補充調(diào)查取證�����。同時���,各督察組繼續(xù)受理人民群眾生態(tài)環(huán)境問題信訪舉報,并針對突出問題或重復舉報較多問題開展抽查核實��。

山東東營非法填埋20萬立方米危廢固廢��,表面覆土后宣布完成整改

據(jù)督察組介紹�����,2017年8月����,中央第三環(huán)境保護督察組多次接到群眾舉報�����。舉報反映東營市廣饒縣甄廟村土坑非法填埋大量化工廢液����、醫(yī)療垃圾����、生活垃圾等,嚴重污染周邊環(huán)境����。2018年6月,廣饒縣公示交辦問題已完成整改并銷號�。但此次“回頭看”期間�,督察組發(fā)現(xiàn),東營市和廣饒縣對問題的處置極其敷衍����,態(tài)度極不認真。2018年11月15日��,督察組隨機選取7個點位進行挖掘���,經(jīng)專業(yè)機構(gòu)取樣鑒別�����,因生活垃圾與危險廢物混雜填埋���,填埋的廢物均具有危險廢物特性�����。25日�����,生態(tài)環(huán)境部通報表示“山東省東營市廣饒縣對交辦問題查處不力���,對近20萬立方米混有危險廢物的垃圾簡單覆土掩埋后,便通過媒體向社會宣布整改到位���?�!?����,東營市對督察整改問題不敢動真碰硬��,敷衍應(yīng)對�,性質(zhì)惡劣。

督察認為�����,東營市及廣饒縣對群眾關(guān)注的生態(tài)環(huán)境問題認識不足����,重視不夠,對督察整改問題不敢動真碰硬���,虛假整改����、敷衍應(yīng)對���,性質(zhì)十分惡劣。針對已經(jīng)查明的情況�,督察組已要求山東省政府立即組織專業(yè)力量,重新評估該非法填埋區(qū)域的環(huán)境污染和生態(tài)破壞程度����,科學制定整改方案并立即啟動治理工作��,同時依紀依法嚴肅追責問責���。

江蘇省府辦發(fā)文:年產(chǎn)5000噸以上危廢企業(yè)必須自建處置設(shè)施

江蘇省人民政府辦公廳于近日發(fā)布了《關(guān)于加強危險廢物污染防治工作的意見》,文件明確表示����,對年產(chǎn)危險廢物量500噸以上且當年均未落實處置去向,以及累計貯存2000噸以上的化工企業(yè)��,督促企業(yè)限期整改���,未按要求完成整改的����,政府將依法依規(guī)予以處理�;危險廢物年產(chǎn)生量5000噸以上的企業(yè)必須自建利用處置設(shè)施;采取焚燒處置的危險廢物年產(chǎn)生量大于5000噸的縣(市����、區(qū))和工業(yè)園區(qū)(高新區(qū)、化工園區(qū)、工業(yè)集中區(qū)等)����,應(yīng)配套建設(shè)集中焚燒設(shè)施;設(shè)區(qū)市范圍內(nèi)應(yīng)建設(shè)危險廢物安全填埋場并統(tǒng)籌使用。未按期建成投運的或處置能力嚴重不足的地區(qū)��,由設(shè)區(qū)市統(tǒng)籌解決���,否則對產(chǎn)生危險廢物的工業(yè)項目實施區(qū)域限批�����。到2020年�,全省危險廢物規(guī)范化管理抽查合格率達到85%以上����;全省各設(shè)區(qū)市和重點地區(qū)危險廢物處置能力與產(chǎn)生種類、數(shù)量基本匹配�,處置設(shè)施布局趨于合理。其中����,工業(yè)危險廢物集中處置能力較2017年新增85萬噸,年總處置能力達到180萬噸以上��。

5. 環(huán)保類上市公司本周大事公告

重大資產(chǎn)重組

【盈峰環(huán)境】公司本次重大資產(chǎn)重組獲得中國證監(jiān)會核準����。根據(jù)本次交易的實際進展情況,公司對重組報告書及其摘要進行了相應(yīng)補充�、修訂和更新。

簽訂合作協(xié)議

【南方匯通】公司于2018年11月27日與上海量道資產(chǎn)管理有限公司簽署了《項目投資咨詢服務(wù)協(xié)議》�����,協(xié)議服務(wù)期限1年���?���;诠景l(fā)展需求�,上海量道為公司提供股權(quán)投資和財務(wù)投資的項目咨詢服務(wù)。公司向上海量道支付咨詢服務(wù)費���,雙方以設(shè)立基金或者采取其他合作方式進行合作的���,雙方另行約定費用支付金額及支付方式。

【巴安水務(wù)】近日�����,公司全資子公司巴安建設(shè)與中外建組成的聯(lián)合體與湖口縣規(guī)劃建設(shè)局簽訂了《湖口縣三里片區(qū)雨污分流污水管網(wǎng)等工程建設(shè)項目設(shè)計施工總承包(EPC)合同》。

增持&減持

【龍馬環(huán)衛(wèi)】公司董事���、財務(wù)負責人楊育忠先生計劃通過大宗交易減持公司股票不超過300萬股����,即不超過公司總股本的1.00%��,且減持數(shù)量不超過其所持有公司股份的25%����。在減持計劃期限內(nèi),最終累計減持197.72萬股����,占公司總股本的0.66%。

【隆華科技】公司董事兼副總經(jīng)理楊媛女士計劃通過集中競價或大宗交易方式減持本公司股份不超過400萬股(占公司總股本的0.44%)����,其中集中競價交易自本減持計劃公告之日起15個交易日后的6個月內(nèi)進行,大宗交易自本減持計劃公告之日起3個交易日后的6個月內(nèi)進行���。

【鴻達興業(yè)】2018年11月27日��,公司持有的本公司142萬股股份發(fā)生被動減持�。自2018年12月20日至2019年3月20日期間,持有本公司股份9.6億股(占本公司總股本的37.17%)的股東鴻達興業(yè)集團有限公司存在被動減持的可能�,可能以集中競價交易或大宗交易方式減持本公司股份不超過7766萬股�����;持有本公司股份1.6億股(占本公司總股本的6.46%)的股東烏海市皇冠實業(yè)有限公司存在被動減持的可能���,可能以集中競價交易或大宗交易方式減持本公司股份不超過7023萬股����。

【盈峰環(huán)境】公司控股股東盈峰投資控股集團有限公司計劃2018年2月6日起12個月內(nèi)通過證券交易所集中競價����、大宗交易等方式增持公司股份,增持比例不超過公司總股本的2%�,不低于0.5%。目前����,盈峰控股通過深圳證券交易所以集中競價交易方式累計增持827萬股,增持均價7.35元/股���,累計增持股份數(shù)占公司總股本的0.71%�����,累計增持金額6079萬元����,本次增持計劃實施完畢。

質(zhì)押&解質(zhì)押

【中金環(huán)境】公司近日獲悉持股5%以上的股東江蘇金山環(huán)保工程集團有限公司將其所持有的公司部分股份已解除凍結(jié)并進行了質(zhì)押���,截至本公告日���,金山集團共持有公司股份2.7億股,占公司股份總數(shù)的14.26%��;累計質(zhì)押股份2.7億股���,占其所持股份比例的100%�,占公司總股數(shù)的14.26%��。

【清新環(huán)境】公司于近日獲悉大股東北京世紀地和控股有限公司將其持有的本公司部分股份辦理了質(zhì)押延期購回及解除質(zhì)押的手續(xù)����。世紀地和持有本公司4.9億股股份��,均為無限售流通股�����,占本公司股份總數(shù)的45.31%�;世紀地和持有本公司股份中�����,處于質(zhì)押狀態(tài)的股份累積數(shù)為4.8億股股份���,占其持有公司股份總額的97.85%,占本公司股份總數(shù)的44.33%

【雪迪龍】公司控股股東�����、實際控制人敖小強先生將其所持有的本公司部分股份分別質(zhì)押給中信建投和東興證券����。截至本公告日,敖小強先生直接持有本公司3.80億股���,占公司總股本62.86%����;本次質(zhì)押0.78億股,占公司總股本12.88%����,占其個人持股數(shù)的20.48%。本次質(zhì)押后�����,其所直接持有的本公司股份累計質(zhì)押2.36億股��,占其個人持股數(shù)的62.10%���,占公司總股本的39.04%�����。

【雪迪龍】公司控股股東��、實際控制人敖小強先生直接持有公司股份數(shù)量為3.8億股�,占公司總股本的62.86%�;本次解除質(zhì)押的股份數(shù)量為5800萬股,占其持有公司股份的15.25%,占公司總股本的9.59%�。本次解除質(zhì)押后,敖小強先生仍處于質(zhì)押狀態(tài)的股份數(shù)量為1.8億股����,占其持有公司股份的46.85%,占公司總股本的29.45%��。

【格林美】公司控股股東深圳市匯豐源投資有限公司將其所持有的本公司3,80萬股份進行了補充質(zhì)押��,本次補充質(zhì)押占其所持股份比例為0.8%�����,質(zhì)押到期日為2019年7月5日����。

【派思股份】公司控股股東派思投資將其持有的公司無限售流通股0.039億股質(zhì)押給江峰����,此次質(zhì)押股份占公司總股本的0.97%。截至本公告披露日���,派思投資持有公司股份17.85億股(均為無限售條件流通股),占公司總股本的44.26%���,累計質(zhì)押數(shù)為1.69億股���,占其持股總數(shù)的94.47%,占公司總股本的41.81%��。

【中金環(huán)境】公司控股股東一致行動人沈潔泳先生將其所持公司股份的100%進行了股票質(zhì)押式回購交易���,質(zhì)押股數(shù)為0.41億股����。

【巴安水務(wù)】公司控股股東�、實際控制人張春霖先生將其所持公司股份的19.41%解除質(zhì)押。截至本公告披露日����,張春霖先生持有本公司股份2.79億股,占公司當前總股本6.70億股的41.69%�����。其所持公司股份累計被質(zhì)押股份數(shù)為1.95億股�����,占其所持公司股份的69.80%,占公司總股本的29.10%���。

【鴻達興業(yè)】公司股東成禧公司將其質(zhì)押給信達證券的本公司股份0.38億股進行了解除質(zhì)押�����,截至本公告披露之日�����,成禧公司持有本公司1.76億股股份��,占本公司股份總數(shù)的6.78%���;其中處于質(zhì)押狀態(tài)1.36億股,占成禧公司所持本公司股份的77.95%(本次變動后質(zhì)押比例減少21.82%)���,占本公司股份總數(shù)的5.28%。

人事變動

【科融環(huán)境】公司董事長王偉先生因個人原因向公司申請辭去董事長職務(wù)��,退出董事會�����,辭職后將不在公司擔任任何職務(wù),由公司副董事長毛軍亮先生代為履行公司董事長職務(wù)及代行董事會秘書職責����。

【旺能環(huán)境】原承擔持續(xù)督導職責的財務(wù)顧問主辦人之一夏默先生因工作變動原因,不再擔任本公司前次重大資產(chǎn)重組項目的財務(wù)顧問主辦人�,中信證券指派王輝宏先生接替擔任財務(wù)顧問主辦人并履行相關(guān)職責。本次更換后����,公司關(guān)于該重大資產(chǎn)重組項目的持續(xù)督導主辦人為顧宇、王輝宏�。

【巴安水務(wù)】非職工代表監(jiān)事張斌先生因工作調(diào)動原因向公司監(jiān)事會申請辭去公司監(jiān)事職務(wù)。鑒于張斌先生辭去監(jiān)事職務(wù)后�,將導致公司監(jiān)事會成員低于法定最低人數(shù),補選尹高強先生為公司第三屆監(jiān)事會監(jiān)事候選人�。

【清新環(huán)境】公司賈雙燕女士申請辭去總設(shè)計師職務(wù)、程俊峰先生申請辭去總工程師職務(wù)�。辭去職務(wù)后,賈雙燕女士仍擔任董事��、副總裁�、運營事業(yè)部總經(jīng)理,程俊峰先生仍擔任技術(shù)中心技術(shù)總監(jiān)��。

回購

【中金環(huán)境】公司以自有或自籌資金不超過人民幣3.5億元(含)且不低于人民幣1億元(含)用于以集中競價交易方式回購上市公司股份�,回購價格不超過人民幣5.5元/股(含)���,用于公司后續(xù)員工激勵(包括作為員工持股計劃或股權(quán)激勵計劃的股票來源)或依法注銷減少注冊資本等。

【科達潔能】公司已通過集中競價交易方式累計回購股份數(shù)量為1715萬股�,占公司目前總股本的比例為1.09%,成交的最低價格為4.52元/股��,成交的最高價格為4.95元/股�,支付的總金額為人民幣8171.64萬元。

【富春環(huán)?!勘敬位刭彽墓煞莘N類為公司發(fā)行的人民幣普通股(A股),回顧資金總額不低于人民幣2億元�,不超過人民幣4億元,回購價格不超過人民幣7元/股����。若依據(jù)回購上限4億元人民幣測算,預(yù)計回購股份0.57億股�����,約占公司總股本6.39%���。本次回購實施期限為18年11月5日起的12個月內(nèi)。

股權(quán)收購&轉(zhuǎn)讓

【巴安水務(wù)】公司與全資子公司賽夫邦將以現(xiàn)金支付方式收購應(yīng)肅環(huán)保持有的標的公司合計30%股權(quán)��。其中,本公司直接受讓應(yīng)肅環(huán)保持有的標的公司29.5%股權(quán)�����,全資子公司賽夫邦受讓應(yīng)肅環(huán)保持有的標的公司0.5%股權(quán)����。收購完成后,鄱湖環(huán)保將成為公司參股公司�����。

【龍馬環(huán)衛(wèi)】公司收購永清環(huán)保股份有限公司持有的公司控股子公司六枝特區(qū)龍馬環(huán)境工程有限公司29%的股權(quán)��,股權(quán)交易價格為3915萬元��。本次股權(quán)轉(zhuǎn)讓款于2018年11月28日支付完畢��,本次股權(quán)交割完成�。

【金圓股份】公司于2018年11月29日與廣州雅居樂簽訂了股權(quán)轉(zhuǎn)讓與合作協(xié)議,將公司持有的潛江環(huán)保65%股權(quán)轉(zhuǎn)讓給廣州雅居樂����,轉(zhuǎn)讓價格為人民幣3054萬元,公司為潛江環(huán)保提供的人民幣1190萬元股東借款由潛江環(huán)保償還�����。

關(guān)聯(lián)交易

【碧水源】公司的全資公司久安公司與旌輝投資簽訂《德陽市壽豐河截污干工程、中江縣城鎮(zhèn)污水處理設(shè)施及配套管網(wǎng)項目等四個項目勘察�、設(shè)計、施工承包合同協(xié)議書》�����,其中久安公司將負責上述項目的工程施工建設(shè)部分����,該部總投資金額約18.67億元。

【碧水源】工地的全資公司久安公司與惠民水務(wù)簽訂《宿城區(qū)鎮(zhèn)村生活污水治理工程項目建設(shè)工程施工合同(二期)》��,其中久安公司將負責新建污水處理設(shè)施座(污水處理能力2.526萬噸/天)�����、提升泵站25座���、鋪設(shè)管網(wǎng)約1,800公里�����,資額約10.04億元����。

【旺能環(huán)境】公司子公司浙江旺能環(huán)保有限公司與湖州欣匯管理服務(wù)有限公司共同出資1,000萬元人民幣設(shè)立控股公司浙江欣源企業(yè)管理有限公司�。

【盈峰環(huán)境】公司發(fā)行股份購買資產(chǎn)暨關(guān)聯(lián)交易事項已經(jīng)被中國證監(jiān)會核準,本次交易之標的資產(chǎn)長沙中聯(lián)重科環(huán)境產(chǎn)業(yè)有限公司100%股權(quán)已完成過戶手續(xù)及相關(guān)工商變更登記����,公司現(xiàn)持有中聯(lián)環(huán)境100%股權(quán)。

其他

【天翔環(huán)境】公司因資金狀況緊張��,致使部分債務(wù)逾期���。截至本公告日�����,公司及子公司累計逾期債務(wù)合計金額約11.77億元�����,占公司最近一期經(jīng)審計的凈資產(chǎn)的65.06%���。

【中環(huán)環(huán)保】公司累計收到與各項政府補助資金共計人民幣1043萬元�。

【中再資環(huán)】公司在2018年1月18日至2018年11月16日期間��,累計收到的各類政府補助金額2709萬元����。

【*ST凱迪】公司債券持有人可以在2018年11月19日-23日對其所持有的全部或部分“16凱迪03”債券申報回售�����,回售價格為人民幣107.00元/張�。根據(jù)中國證券登記結(jié)算有限責任公司深圳分公司提供的數(shù)據(jù),“16凱迪03”的回售數(shù)量為592萬張���,回售金額為6.3億元(含利息)�����,剩余托管量為8萬張��。

【東方園林】東方園林擬發(fā)行優(yōu)先股���,將采取向不超過二百人的合格投資者非公開發(fā)行的方式,不向公司原股東優(yōu)先配售�,所有發(fā)行對象均以現(xiàn)金認購。公司控股股東、實際控制人或其控制的關(guān)聯(lián)方不參與本認購�����。本次發(fā)行擬募集資金不超過40億元�����,扣除發(fā)行費用后的凈額中不超過36億元用于償還金融機構(gòu)貸款及兌付到期債券��,其余不超過4億元的部分用于補充流動資金����。假設(shè)按照40億元發(fā)行規(guī)模����,以2018年9月末的財務(wù)數(shù)據(jù)為基數(shù),本次發(fā)行完畢后�����,公司的資產(chǎn)負債率將由70.43%降至 61.17%�����。

【華測檢測】公司擬向38名激勵對象授予2065萬份股票期權(quán),約占激勵計劃草案公告時公司總股本16.58億股的1.2458%���,股票期權(quán)的行權(quán)價格為6.13元/股����。三個行權(quán)期中各年度對歸屬于上市公司股東凈利潤的業(yè)績考核目標分別為:2018年達到2.4億�����、2019年達到3億���、2020年達到3.6億或2018年-2020年累計達到10億����。

【三聚環(huán)?!抗镜娜Y子公司三聚綠能實施的“一縣一品”綠色農(nóng)業(yè)生產(chǎn)示范區(qū)近期通過了農(nóng)業(yè)農(nóng)村部全國農(nóng)業(yè)技術(shù)推廣服務(wù)中心組織的成果驗收,并獲得了《“一縣一品”綠色農(nóng)業(yè)生產(chǎn)示范區(qū)成果驗收證書》�。

【盛運環(huán)保】因公司2018年度第一期超短期融資券到期未能兌付本息且違約后30個工作日內(nèi)仍未得到糾正�,觸發(fā)了加速清償條款,公司應(yīng)于加速清償日后的5個工作日內(nèi)兌付截至加速清償日的應(yīng)付本息��。

【東方園林】公司在當年盈利且累計未分配利潤為正的情況下�,公司應(yīng)當采用現(xiàn)金方式分配股利����。未來三年(2018—2020年)��,每年以現(xiàn)金方式分配的利潤不少于合并報表歸屬于母公司股東的凈利潤與母公司凈利潤的孰低者的10%���。

【偉明環(huán)?����!抗居诮帐盏街袊C監(jiān)會出具的批復,核準公司向社會公開發(fā)行面值總額6.7億元可轉(zhuǎn)換公司債券����,期限6年。本批復自核準發(fā)行之日起6個月內(nèi)有效���。

【龍馬環(huán)衛(wèi)】本次限售股上市流通數(shù)量為2692萬股��;本次限售股上市流通日期為2018年12月7日�。

【環(huán)能科技】公司本次解除限售股份數(shù)量為4664萬股����,占總股本的6.89%�;實際可上市流通限售股份數(shù)量為4269萬股��,占總股本的6.30%���。本次限售股份上市流通日為2018年12月3日�。

【首創(chuàng)股份】公司通過杭州銀行股份有限公司北京東城支行為茂名首創(chuàng)水務(wù)有限責任公司提供委托貸款�,金額不超過人民幣9,778萬元;通過中國工商銀行股份有限公司北京安定門支行為廣元首創(chuàng)水務(wù)有限公司提供委托貸款�,金額不超過2.3億元。以上貸款期限均為六年期���,利率為4.9%��。

【京藍科技】中國證監(jiān)會同意公司非公開發(fā)行不超過9492萬股新股���,發(fā)行價16.54元/股,募集配套資金總額不超過人民幣15.7億元���。公司實際募集資金總額為人民幣15.7億元���,扣除發(fā)行費用人民幣500萬元,募集資金凈額為人民幣15.65億元���。上述募集資金已全部到位����。公司擬將上述結(jié)項的募投項目合計產(chǎn)生的結(jié)余募集資金總額為9,650.18萬元(最終金額以資金轉(zhuǎn)出當日銀行結(jié)息余額為準)全部永久性補充公司流動資金。

【國中水務(wù)】公司于近日向黑龍江省高級人民法院提起民事上訴狀�,公司因不服黑龍江省哈爾濱市中級人民法院民事判決書的一審判決,就其與黑龍江省宇華擔保股份有限公司追債權(quán)糾紛一案提起民事上訴狀��,公司為上訴人(原審被告)�����,黑龍江省宇華擔保股份有限公司(原審原告)��、黑龍集團公司(原審被告)均為被上訴人�����。

【科融環(huán)境】公司因票據(jù)付款請求權(quán)糾紛事項將凱迪生態(tài)環(huán)境科技股份有限公司作為被告向湖北省武漢市中級人民法院提起了訴訟���,目前已受理。

【長青集團】公司全資子公司新野長青生物質(zhì)能源有限公司收到新野縣財政局撥付的項目扶持發(fā)展資金1386萬元�����。上述政府補助與公司日常經(jīng)營活動相關(guān),財政扶持資金具有偶發(fā)性�����。

【天瑞儀器】公司使用不超過人民幣1.1億元超募資金購買商業(yè)銀行或其他金融機構(gòu)發(fā)行的低風險�、流動性高的保本型短期(不超過1年)理財產(chǎn)品。

【萬邦達】公司同意以自有資金按出資比例����,向參股公司惠州大亞灣伊科思新材料科技發(fā)展有限公司提供與其他股東同等條件的借款,借款額度不超過2億元人民幣�,按年利率6.09%收取利息,借款期限一年�����。

【天翔環(huán)境】公司因資金狀況緊張��,致使部分債務(wù)逾期�����。截至本公告日��,公司及子公司累計逾期債務(wù)合計金額約12.83億元�,占公司最近一期經(jīng)審計的凈資產(chǎn)的70.95%�����。目前公司正在全力籌措償債資金�。

【三維絲】公司全資子公司中油三維絲與新業(yè)華云先后多次簽訂《產(chǎn)品采購合同》��,自18年3月2日至本公告披露時���,累計銷售額為7600萬元���,占公司上一年度營業(yè)收入的5.81%。

6. 風險提示

垃圾焚燒行業(yè)補貼政策變化����,項目進度低于預(yù)期。

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�����,目的在于傳遞更多信息����,并不代表本網(wǎng)贊同其觀點��。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題,如發(fā)生涉及內(nèi)容�、版權(quán)等問題,文章來源方自負相關(guān)法律責任��。

3. 如涉及作品內(nèi)容�����、版權(quán)等問題�,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系,否則視為放棄相關(guān)權(quán)益���。