隨著我國經(jīng)濟的發(fā)展��、城鎮(zhèn)化進程的加速,城鎮(zhèn)規(guī)模和人口數(shù)量急劇膨脹,城市垃圾產(chǎn)生量激增,“垃圾圍城”已給眾多地方政府的城市管理工作帶來巨大壓力,尋找有效的解決辦法已迫在眉睫。近年來��,在中央政策和資金的支持下��,地方政府加大了對垃圾處理的投入��,我國生活垃圾處理行業(yè)取得了快速的發(fā)展��。國家發(fā)展與改革委�����、住房城鄉(xiāng)建設部發(fā)布的《“十三五”全國城鎮(zhèn)生活垃圾無害化處理設施建設規(guī)劃》(下稱“十三五”規(guī)劃)中制定了明確的生活垃圾無害化處理任務��。同時制定了配套的投資計劃���,“十三五”期間�,全國城鎮(zhèn)生活垃圾無害化處理設施建設總投資預計2518.4億元,較“十二五”期間增長195%���。

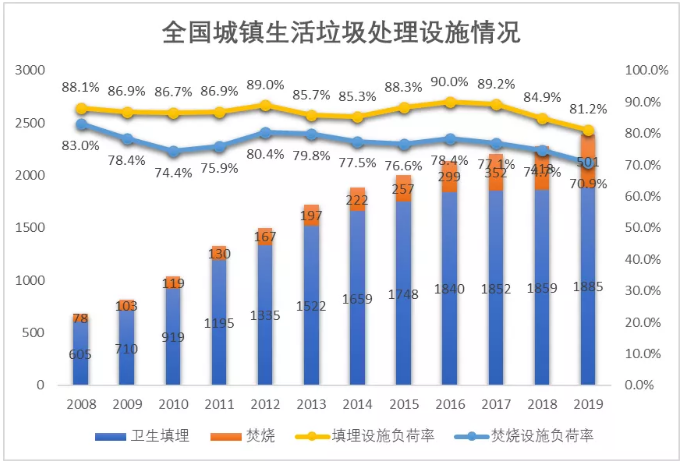

由于具有無害化��、減量化和資源化等特點�,垃圾焚燒發(fā)展迅速,垃圾焚燒發(fā)電廠數(shù)量以及垃圾處理量占比都呈持續(xù)上升趨勢�,行業(yè)發(fā)展前景廣闊。已投入運營的生活垃圾焚燒廠數(shù)量則由2008年的78座增長至2019年的501座���,平均每座生活垃圾焚燒廠的處理能力由683噸/日增長至1041噸/日�,體現(xiàn)出我國生活垃圾焚燒處理設施逐漸大型化����、成熟化、穩(wěn)定化的基本特征��。而焚燒廠的運營負荷率始終保持在70~80%的較健康水平�。部分生活垃圾焚燒廠未能達到滿負荷運營,其中原因較為復雜��,主要可分為以下兩類:入廠垃圾量達不到設計處理能力��、處理設施穩(wěn)定連續(xù)運營能力不足����。生活垃圾焚燒廠運營社會資本應注意其中風險�����。

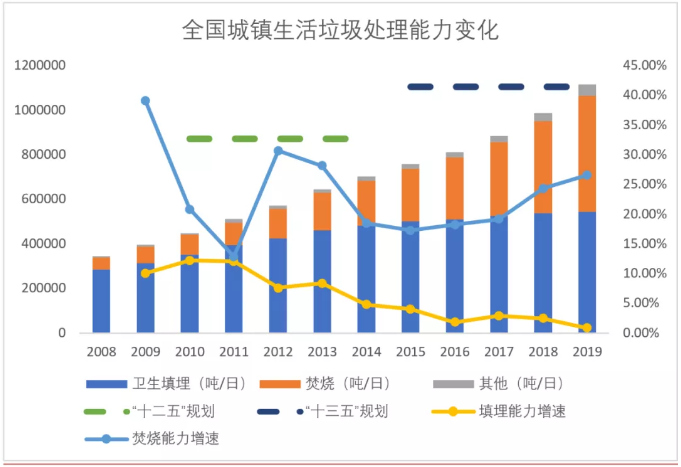

特別是近年來�,政府連續(xù)發(fā)布了一系列利好政策�����,使垃圾焚燒發(fā)電在項目投資��、建設�����、質(zhì)量控制和運營管理等方面有了具體的政策和法律依據(jù)��。“十三五”規(guī)劃中提出“到2020年底�����,設市城市生活垃圾處理能力占無害化處理總能力的50%以上��,其中東部地區(qū)達到60%以上”的主要目標�,表明了國家對垃圾焚燒發(fā)電的支持、鼓勵態(tài)度����。據(jù)住建部數(shù)據(jù)顯示,截至2019年底��,全國城鎮(zhèn)生活垃圾焚燒處理能力已達到52.17萬噸�,在無害化處理能力中的占比達到44.1%。

焚燒國補“退坡”��,行業(yè)迎來系統(tǒng)性變革

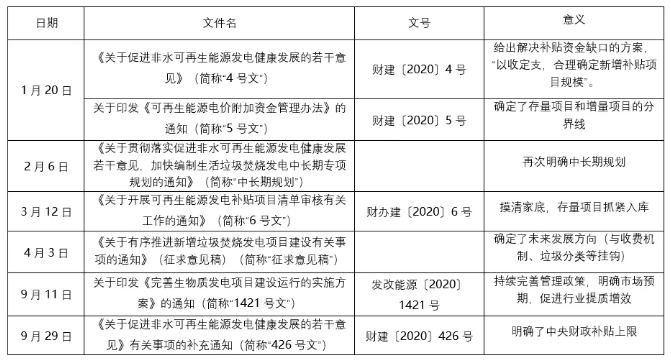

2020年以來���,可再生能源發(fā)電補貼政策迎來系統(tǒng)改革�����,對垃圾焚燒行業(yè)發(fā)展造成一定影響�����。

可再生能源發(fā)電項目“存量”���、“新增”以2020年1月20日為界進行劃分。存量項目中已在原有目錄內(nèi)的(前七批)�����,直接進入新目錄,并按原有規(guī)則進行補貼�����。據(jù)E20研究院數(shù)據(jù)統(tǒng)計�,符合條件的存量項目合計575個,涉及處理能力48.89萬噸/日����。而截至2020年底進入目錄的共有268個項目,涉及處理能力23.30萬噸/日��。

新增項目按照“以收定支”原則��,按照可再生能源基金增收額擬定當年新增項目清單���。2020年用于生物質(zhì)發(fā)電項目的新增補貼總額為15億元����。但根據(jù)我們的測算�����,新增用于生活垃圾焚燒項目的補貼(約占生物質(zhì)補貼總額的65%,折合約可補貼處理能力6.36萬噸/日)僅可覆蓋當年新增并網(wǎng)發(fā)電項目(約15萬噸/日)的40%左右�����。據(jù)E20研究院數(shù)據(jù)顯示��,截至2020年12月���,進入補貼名單的新增項目46個,涉及處理能力4.79萬噸/日��,而2020年投入運營的全部項目為82個�����,涉及處理能力8.82萬噸/日���。

另外��,根據(jù)新政策要求�����,垃圾收費機制�����、垃圾分類等內(nèi)容成新增項目申請補貼的必要條件���。2021年以后生物質(zhì)發(fā)電項目將全部通過競爭方式配置并確定上網(wǎng)電價�����,具體方案尚未出臺�����。將對生物質(zhì)發(fā)電項目的商業(yè)模式產(chǎn)生一定不確定性��。明確各類可再生能源發(fā)電項目“合理利用小時數(shù)”�����,其中垃圾焚燒發(fā)電等生物質(zhì)項目為82500小時(最長不超過15年)����。按照年運營小時數(shù)8000左右測算�,僅可補貼10年左右,可能對現(xiàn)有項目的財務模型造成較大影響��,商業(yè)模式上形成一定的不確定性。超過合理利用小時數(shù)的部分(或超過15年的)����,將核發(fā)綠證參與綠證交易;但目前來看,綠證交易市場尚不成熟�,交易相對不活躍,且需求不穩(wěn)定���,生物質(zhì)發(fā)電納入綠證交易后將進一步加劇綠證交易市場的競爭態(tài)勢�。垃圾焚燒發(fā)電綠證價格相對有競爭力�����,可能形成穩(wěn)定的國補補充�。

焚燒市場增速已放緩

市場角度來看�,2019及2020年兩年,焚燒市場的增長已經(jīng)開始趨于平緩��,高速增長期已經(jīng)到了尾聲����。一方面是由于大中城市的焚燒能力趨近飽和,市場逐步向縣鎮(zhèn)下沉����,但整體來看���,縣鎮(zhèn)項目相對體量較小,同時受制于財政能力�、垃圾量等因素的考量,縣鎮(zhèn)項目的商業(yè)吸引力也相對較弱���。而另一方面則是由于補貼政策的不確定性所帶來的影響��。雖然在2020年發(fā)改委��、財政部���、能源局三部委聯(lián)合出臺了數(shù)個文件推動國補政策改革,但其中仍有各種各樣的問題制約著垃圾焚燒行業(yè)的進一步發(fā)展�����。

未來焚燒市場將向小型化發(fā)展進入中長期規(guī)劃的部分亦需要關注其落地風險

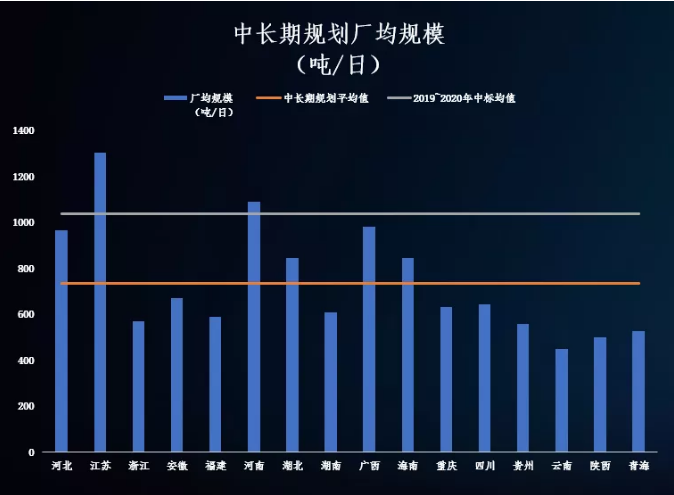

E20研究院通過對各省中長期規(guī)劃的分析發(fā)現(xiàn)���,中長期規(guī)劃中新增生活垃圾焚燒項目的廠均規(guī)模已將從2019~2020年的平均值1037噸/日下降至736噸/日���,降幅達到30%��。

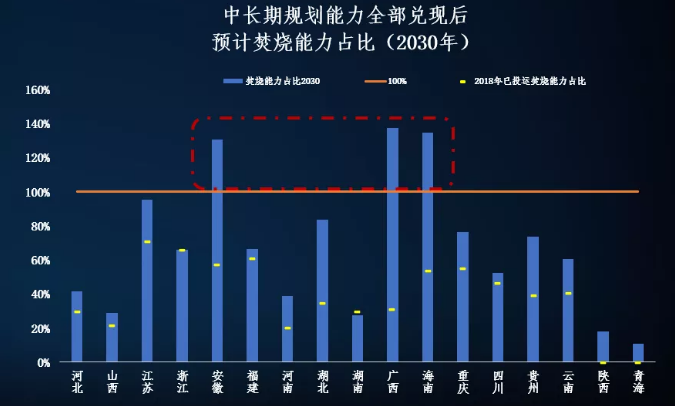

我們認為在未來5~10年的生活垃圾焚燒市場中將更多的充斥著小體量的縣鎮(zhèn)項目���,大項目、好項目將減少����。另一方面,我們對各省中長期規(guī)劃的本底值可靠性進行了進一步考察�,發(fā)現(xiàn)有些省份若以起中長期規(guī)劃推演,至其規(guī)劃期截止��,若全部規(guī)劃能力兌現(xiàn)�,焚燒能力已經(jīng)超過了當?shù)厣罾a(chǎn)生總量的100%����。若該省份人口不能如長三角和珠三角地區(qū)在未來發(fā)生強烈吸納作用,則實際上仍存在落地風險���。

在未來我們當從所謂的由量轉(zhuǎn)質(zhì)��,當垃圾焚燒供給趨于飽和的時候�,進一步分析經(jīng)濟環(huán)境�����、區(qū)位優(yōu)勢、產(chǎn)業(yè)聚集的可能�,對垃圾焚燒行業(yè)在戰(zhàn)略分析過程中將是非常重要的一個環(huán)節(jié)。

“開源節(jié)流”�����,應對市場下行風險

面對補貼退坡的政策背景以及潛在市場下行風險����,E20研究院認為可以通過下列幾個方面應對:

一是,在2021年以后的市場競爭過程中�,一定要把補貼的情況充分的考慮在財務測算中,服務費的價格更多體現(xiàn)實際服務效果��,盡可能減小補貼對項目運營帶來的影響����。

二是,市場參與者們將進一步探索工業(yè)垃圾�����、污泥等的摻燒�����,在“無廢城市”建設要求下,工業(yè)產(chǎn)生的一部分垃圾最好的去處仍然是焚燒��,以及污水處理廠產(chǎn)生的市政污泥���,目前來看摻燒依然是較好的選擇��。

三是����,垃圾焚燒企業(yè)要更多的考慮如何提高發(fā)電效率�,通過技術手段帶來運營質(zhì)量和效率的提升,達到“節(jié)流”的效果�����。

四是�,推動地方政府加快“污染者”付費制度體系的建立����、完善。

公募REITs試點推動盤活固廢產(chǎn)業(yè)鏈存量資產(chǎn)

作為基建項目的可持續(xù)滾動的股權資金池���,為存量項目方提供了退出渠道��,更有助于新項目的滾動投資����。將引發(fā)部分環(huán)保領域的商業(yè)模式變革,除了工程建設以外輕資產(chǎn)化��、托管運營��、備品耗材等都成為可選項�����。給了上市公司在手項目被重新單獨定價的契機(類似項目層面的IPO�����,有估值�����、還有流動性)��,對投資���、建設���、運營等主體的長期估值水平都有提升�,特別是經(jīng)歷了PPP的擔憂����、重資產(chǎn)擔憂等折價之后。若兩到三年后基建公募REITS達到一定體量�����,則環(huán)保運營資產(chǎn)中長期的估值空間將向上打開���。

“十四五”焚燒市場展望

E20研究院判斷���,垃圾焚燒市場將在多因素影響下增速放緩,預計“十四五”期間增速將持續(xù)放緩����,《城鎮(zhèn)生活垃圾分類和處理設施補短板強弱項實施方案》中提出了,“生活垃圾日清運量超過300噸的地區(qū)���,到2023年基本實現(xiàn)原生生活垃圾‘零填埋’”�。這就意味著填埋場將成為重要的戰(zhàn)略資源�����。同時��,政策規(guī)劃角度來看也是對垃圾焚燒市場的促進��,但結合對各類規(guī)劃的認知���,我們預計“十四五”期間生活垃圾焚燒的增量市場需求在51.8萬噸/日�����。在考慮到人口下滑等因素影響后����,按照現(xiàn)在公平與效率博弈的原則國家在偏向效率優(yōu)先由此在加強中心城市首位度�����,我們認為在焚燒中間考慮一定的分散的妥善處置的基礎所占有的空間�,最終會形成22.4萬噸/日左右的實際增量空間。

原標題:報告發(fā)布:“十四五”期間垃圾焚燒仍有20萬噸/日以上新增空間